配当所得とは、法人から株主や出資者が受ける配当、投資信託の収益分配による所得です。特徴は源泉徴収される点で、特殊な点は配当という名目でなくとも、配当とみなされる場合がある点です。

配当の源泉徴収と課税方法について

源泉徴収

配当金は支払う側が、あらかじめ源泉徴収し、源泉徴収後の金額で株主等に支払われます。源泉徴収の税率は上場会社等と非上場会社等により異なり、以下の通りです。

配当区分 源泉徴収の税率

上場株式等の配当金 所得税:15.315%

住民税:5%

非上場株式等の配当金 所得税:20.42%

住民税:0%

上場株式等には株式等の投資信託、ETF、J-REIT等も含まれます。大口株主(発行済み株式総数の3%以上を保有する個人)の場合、源泉徴収税率は非上場株式等の配当金に記載の税率になります。

課税方法

配当所得の課税方法は、総合課税、申告分離課税、申告不要の3パターンです。

課税制度 説明

総合課税 他の所得と合算して申告する方法です。

申告分離課税 上場株式等の配当等(発行済株式の3%保有者除く)については、総合課税に代えて、申告分離課税を選択することができます。この場合には、上場株式等の譲渡損失の金額と損益通算をすることができます。この制度を選択すると、配当控除は受けれません。

申告不要制度 以下の配当等について、源泉徴収で済ませ確定申告を不要とする制度です。この制度を選択すると配当控除、源泉徴収税額の控除は受けれません。

・少額配当(10万円×配当機関月数÷12)

・上場株式等に係る配当(発行済株式の3%以上保有するものは不可)

・株式等の投資信託の収益分配

配当所得の計算方法

配当所得は、収入金額から株式などを取得するための借入金の利子を差し引いて計算します。

配当所得 = 収入金額 - 株式などを取得するための借入金の利子

収入金額に含めるべきもの

収入金額は、源泉徴収前の金額で計上します。

また、株主が自分の株式を法人に買い取ってもらった場合や出資の払い戻しの場合も、「みなし配当」として収入金額に計上する必要があるので注意が必要です。

株式などを取得するための借入金の利子

収入金額から株式取得のための借入金利子を差し引くことができます。差し引くことができるのは保有期間に対応した分だけです。法人が無配当の場合は、他の配当収入から差し引くことができます。

なお、申告不要制度を採用した場合は、借入金利子を差し引くことはできません。申告不要制度と総合課税の両方がある場合、全体に占める総合課税の割合を算出して、その割合分だけ借入金利子を収入金額から差し引くことができます。

配当所得の有利な制度

配当所得には、配当控除と申告分離課税等の有利な制度が設けられています。

配当控除

配当所得の課税方法のうち、総合課税を選択すると一定の税額控除を受けることができます。(申告不要制度、申告分離課税を選択すると配当控除を受けることはできません)

詳細は配当控除を参照してください。

上場会社等からの配当

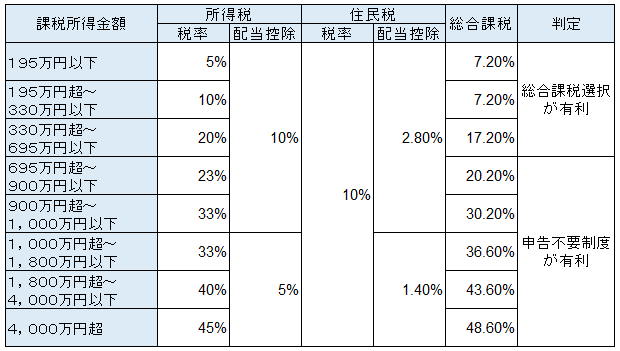

上場会社等からの配当は申告不要と総合課税どちらも採用できます。以下は、配当所得に応じてどちらを採用すると有利になるのかを比較した表です。

源泉徴収税率が20.315%のため、所得税と住民税の税率と配当控除率を比較すると、課税所得が695万円までは、総合課税を選択したほうが有利となります。(なお、J-REIT等は配当控除対象に含まれないため注意が必要です)