個人事業主が納める必要のある税金は、全部で4種類です。

そのうちの1つである所得税について解説します。複雑でわかりにくい印象のある所得税の計算ですが、まず、全体像を理解するところから始めてみましょう。所得税を検討していく過程で、どの部分を検討しているのか、判らなくなったら、このページに戻って確認してください。

所得税の4Step

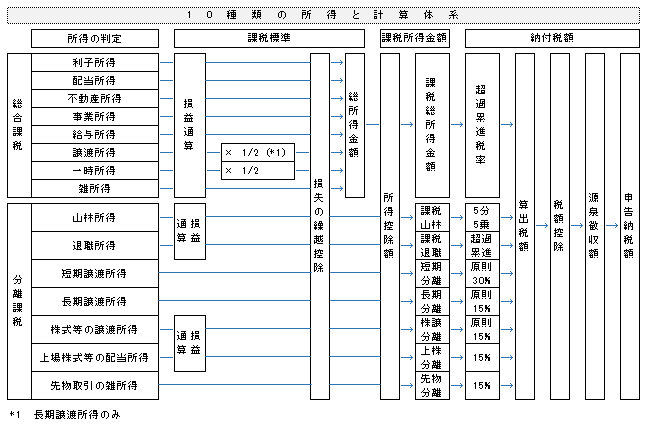

所得税計算の計算は、おおむね4Stepに分類されます。初めにフローチャートを確認してみましょう。(左から右に流れます)

Step 1 所得の判定と計算

1月1日から12月31日の間に得た収入が、10種類の所得のうち、どれに該当するのかを判定します。所得の分類ができたら、各所得ごとに収入金額から経費金額を差し引いて、所得の金額を算定します。

10種の所得詳解にそれぞれの所得ごとの計算方法を記載していますので、ここでは簡単に10種の所得を紹介します。(下記は税法の順番です、所得税詳解では実務で多い所得の順に記載しています)

1.利子所得・・・預貯金等の利子にかかる所得

2.配当所得・・・株式等の配当にかかる所得

3.不動産所得・・・不動産等の貸付にかかる所得

4.事業所得・・・事業にかかる所得(不動産貸付除く)

5.給与所得・・・勤務先からもらう給与にかかる所得

6.退職所得・・・勤務先からもらう退職金にかかる所得

7.山林所得・・・5年以上保有した山林を譲渡したときにかかる所得

8.譲渡所得・・・不動産等を譲渡したときにかかる所得

9.一時所得・・・1~8に該当しないもので生命保険等にかかる一時の所得

10.雑所得・・・年金等で1~9のいずれにも該当しない所得

Step 2 課税標準の計算

Step1で算定した10種類の所得金額を、定められた順番で損益通算します。さらに損益通算した金額から損失の繰越控除を行い、課税標準を算定します。

Step 3 課税所得金額の計算

Step2で算定した課税標準から所得控除を行い、課税所得金額を算定します。

Step 4 申告納税額の計算

Step3で算定した課税所得金額に税率をかけて、算出税額を算定します。算出税額から税額控除と源泉徴収額を差し引いて申告納税額を算定します。

税率の低い有利な所得

長期譲渡所得と一時所得

全体像をみると、長期譲渡所得と一時所得が損益通算の後、2分の1されていることがわかります。短期的な売買によるものではなく担税力が低いと考えられているため長期譲渡所得は優遇されています。また、一時所得についても、偶発的な所得という性格から担税力が低いと考えられているため優遇されています。

山林所得

山林所得の税額計算方法は、5分5乗方式という特別な計算方法により優遇されています。(詳細な計算方法はこちらを確認してください)山林所得も収入を得るために長期間を要すると考えられ担税力が低いため優遇されています。

共通ルール、用語の使い方

所得税法には共通ルールがあります。また、用語も税法では意図して使い分けている部分があるのでご紹介いたします。全体像と合わせてはじめに理解しておくとよいと思います。

収入金額と総収入金額

10種類の所得計算では、「収入金額」と「総収入金額」という似た用語が用いられています。違いは「収入金額」が単純な形態の収入であるのに対し、「総収入金額」は複数の形態の収入がある場合に用いられています。

収入計上時期

その年の収入になるのか、あるいは翌年の収入になるのかは、税金の額に直結するため慎重に判断することが求められます。

原則として、収入を計上する時期は、実際にお金を受け取った時ではなく権利が確定した時期によるものとされています。お金ではなく、物や権利を得た場合は、その権利を取得した時期(計上額は時価です)に収入を計上します。

必要経費

10種類の所得計算では、必要経費という用語が用いられています。収入を得るために必要であった経費を差し引いて所得を求めますが、「必要経費」という用語が使われているのは、不動産所得、事業所得、山林所得そして雑所得(公的年金等以外)の4種だけです。

この必要経費は、売上原価と販売費及び一般管理費等(以下、販管費等)に分類され、売上原価は収入に個別に対応させ、販管費等は1年間という期間で収入に対応させます。